3月26日,上交所科创板项目动态显示,已经正式受理中科寒武纪科技股份有限公司的科创板上市申请。

作为国内人工智能芯片领域的首个独角兽企业,寒武纪的上市消息一直备受关注。

本次寒武纪科创板IPO的保荐机构和主承销商是中信证券,联席主承销商中金公司、国泰君安和安信证券。

寒武纪拟公开发行股份不超过4010万股,用于投资新一代云端训练芯片及系统项目、新一代云端推理芯片及系统项目、新一代边缘端人工智能芯片及系统项目以及补充流动资金,总投资额28亿元。

尚未盈利

招股书显示,寒武纪成立于2016年3月,主营业务是应用于各类云服务器、边缘计算设备、终端设备中人工智能核心芯片的研发、设计和销售,为客户提供丰富的芯片产品与系统软件解决方案。公司的主要产品包括终端智能处理器IP、云端智能芯片及加速卡、边缘智能芯片及加速卡以及与上述产品配套的基础系统软件平台。

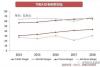

2017-2019年,寒武纪营业收入784.33万元、11702.52万元、44393.85万元。由于智能芯片研发需要大量资本开支,产品仍在市场拓展阶段,寒武纪尚未盈利且存在累计未弥补亏损。

2017年度、2018年度和2019年度,公司归属于母公司普通股股东的净利润分别为-38070.04万元、-4104.65万元和-117898.56万元,扣除非经常性损益后归属于母公司普通股股东的净利润分别为-2886.07万元、-17191.50万元和-37673.31万元,截至2019年12月31日,公司累计未分配利润为-85463.70万元。

研发数据也显示寒武纪硬科技的定位:2017-2019年,公司研发费用分别为2986.19万元、24011.18万元和54304.54万元,研发费用率分别为380.73%、205.18%和122.32%。

截至2019年12月31日,公司拥有研发人员680人,占员工总数的79.25%;拥有硕士及以上学历人员546人,占总人数的63.64%。

截至2020年2月29日,公司己获得授权的专利共计65项,其中境内专利共计50项,境外专利共计15项。

寒武纪采用的科创板上市规则第2款上市标准:预计市值不低于人民币15亿元,最近一年营业收入不低于人民币2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于15%。

股东实力雄厚

寒武纪科技由陈天石和其兄陈云霁联合创立于2016年,前身是中科院计算所2008年组建的“探索处理器架构与人工智能的交叉领域”10人学术团队。取名“寒武纪”,是希望用地质学上生命大爆发的时代来比喻人工智能的未来。

作为AI芯片领域独角兽,寒武纪拥有一众明星股东。

2016年3月成立之初,寒武纪即获得来自中科院的数千万元天使轮融资。

2016年8月寒武纪再次获得来自元禾原点、科大讯飞、涌铧投资的Pre-A轮融资。

2017年8月,寒武纪完成1亿美元A轮融资,领投方为国投创业,阿里创投、联想、国科投资、中科图灵加入,原Pre-A轮投资方元禾原点创投、涌铧投资继续跟投,这轮融资使得寒武纪成为全球AI芯片领域第一个独角兽公司。

2018年6月,寒武纪完成数亿美元B轮融资,由中国国有资本风险投资基金、国新启迪、国投创业、国新资本联合领投,估值达到30亿美元。

2019年1月8日和2019年9月18日公司还进行了2次股权融资,投资方包括招银国际资本、中科院创投、国新央企等。

寒武纪的两位创始人经历也值得一提,陈天石和陈云霁两兄弟都毕业于中科大少年班。陈天石的研究方向是人工智能算法,陈云霁则主攻计算机芯片。