作者:时代财经 冯珊珊

受全球金融市场波动影响,加密货币价格的迅速波动,导致了大规模的爆仓和抵押清算,DeFi平台也经历了巨大的考验。

DeFi(Decentralized Finance,去中心化金融)是区块链技术的一项重要应用,目前有三大主要赛道,即稳定币、抵押借贷和去中心化交易所。

就在3月12日,以太坊迎来了惊心动魄的时刻,所有DeFi项目共清算了超过2300万美元的资产。其中MakerDAO系统产生了最多的清算,价值超过1000万美元。与此同时,因为清算交易增长,推动以太坊链上交易费增长几百倍,加剧了各大DeFi协议清算的难度,整个ERC-20代币的转账均出现拥堵。

“目前DeFi的发展仍然不够成熟,大家都在摸着石头过河,在这个过程中总会遇到许多新问题。”MXC集团副总裁Henry近日接受时代财经采访时如此表示。

那么,作为加密市场的新生儿,DeFi能否经历本次市场巨变的洗礼?未来,去中心化交易真的可以大放异彩?

图片来源:Unsplash定点爆破,DeFi危机

“问题可能在于,DeFi的透明机制使得它容易被定点爆破,只要有利润空间,就有人这样去做。”行业知名KOL币姥爷向时代财经表示。

而Henry认为,这类突然发生的黑天鹅事件暴露了不少问题,这些问题会得到重视,DeFi也会在问题被解决的过程中实现长足发展。“短期来看,这些考验引发了许多媒体的关注,以及不少人的担忧,但是从长远看DeFi的发展却是一件好事。“发展不是一蹴而就的,要有耐心,只有夯实了地基,才能盖摩天大楼。”

TOP Network联合创始人Noah Wang近日向时代财经表示,目前DeFi的发展存在三个方面问题:应用较少;其次是用户数、活跃度、流动性、交易深度远远不够;第三是产品用户体验有待提高。

“目前DeFi应用主要表现在抵押借贷领域,但是对标传统金融业务,抵押借贷只占有其中的一部分,像保险等行业的DeFi领域仍然有很大的开发空间。更为重要的是,目前抵押品也只能是各个公链上的数字货币,比如以太坊链上只能抵押ETH,EOS链上只能抵押EOS,而没法像普通金融领域,购买房子还可以使用实物做抵押。”Noah Wang认为,这需要未来区块链领域更成熟的发展和监管的配合。

“目前,DeFi生态存在的问题主要是以太坊性能的瓶颈。”The Force Protocol&ForTube联合创始人雷宇近日向时代财经表示。

雷宇认为,在最近的极端暴跌行情里面,以太坊和DeFi应用面临了一次实战的压力测试,其中由于以太坊网络的性能瓶颈问题,导致了网络交易费率的提升,在一连串的连锁反应之后,造成了MakerDAO的拍卖机制没有按照预想的方式运作。

“在短期的暴跌之后,以太坊的价格企稳,而加密资产的社区也开始积极的反思和总结本次暴跌对于DeFi生态的影响。”令雷宇欣慰的是,大多数的DeFi应用都没有在本次暴跌当中暴露出问题。

“整个行业能否在本次的全球金融危机当中存活下来,目前主要就是要看以太坊等主流加密资产的价格接下来能否企稳。”雷宇说。

他认为,在经历短暂的暴跌之后,以太坊的价格已经企稳。这也说明,在新进场的法币金融机构进行恐慌性抛售以后,加密社区内生性的支撑动力发挥了作用。与此同时,围绕着加密资产已经有越来越多的金融工具和体系被设计出来,以太坊等主流加密资产已经摆脱了空气币的困境,正在向着更大更广阔的领域进发。

雷宇对于本次危机当中加密资产行业能否幸存持有非常乐观的预期。

Noah Wang也表示,尽管DeFi目前存在的问题不少,但是这种去中心化的金融方式非常值得期待,“或许后期经过改良后,DeFi会慢慢走进主流金融的视野。”

去中心化交易能否大放异彩

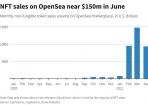

在本月的加密资产暴跌潮里,虽然以太坊的链上交易费剧增,但大家反而用DEX(去中心化交易)更多了,交易量增长非常明显。

以DEX聚合交易工具1inch的数据参考,3月12日的交易量突破了记录达到853万美元,甚至接近历史第二高的两倍。3月13日又突破了历史记录,超过1000万美元。

1inch聚合了超过10家DEX,它会帮助用户挑选其中费率最合适的DEX进行交易。从1inch的交易分布来看,Uniswap占比最高,之后是Kyber和Curve,其他的都比较少。另一家类似的聚合交易平台ParaSwap也突破了历史记录,单日交易量231万美元。

从整体DEX的交易量占比数据来看,依旧是Uniswap占比最高,后续是Kyber和Oasis。Uniswap在24小时内的交易量超过5300万美元,Kyber为3300万美元,Maker旗下的Oasis接近2000万美元。

“虽然和主流的资产交易比起来,数千万美元只是九牛一毛,我们还是要认识到,去中心化交易发展的趋势已经形成。”雷宇表示。

他认为,和中心化交易所经常遇到的系统宕机、黑客攻击、数据错乱等情况相比,去中心化交易的优势在于其交易的最终性能够得到确认,即使遇到网络拥堵的情况,一笔交易完全可以通过提高网络手续费的形式来得到执行,并且执行的结果是确定的,不会被人为修改。

此外,为了解决去中心化交易遇到的流动性问题,类似于Uniswap等项目,都引入了流动性池的概念。

“在未来,流动性池将会捕获更多的资产价值,形成更深的交易深度,有望解决去中心化交易面临的流动性问题。”雷宇表示。

Noah Wang也认为,从长远来看,去中心化交易是未来趋势,“特别是近两年来,去中心化交易所的技术已经取得了长足的进步,以太坊、EOS等主链上都出现了越来越多的去中心化交易所,特别是EOS去中心化交易所,无论是交易体验还是TPS上,都比之前的交易所要快得多。”

当前,中心化交易所的相对优势在于交易深度和流动性,但劣势也很明显。Noah Wang指出了其中的三点,“首先就是用户资产的安全问题,资产被盗的事情接二连三,严重者导致交易所倒闭,用户也血本无归。”

其次,中心化交易所是靠收取手续费和上币费用生存下去的。手续费的存在大大增加了用户的交易成本,而上币费则让还在创业阶段的项目方不堪重负,可能很多有价值的项目会因为这个门槛上不了交易所。

最后,就是目前对交易所的监管缺失。任何人都可以开交易所,而且即使作恶也没有相应的惩罚,导致现在的中心化交易所经常发生数据砸盘、收割韭菜的事情。用户的资产完全被交易所玩弄于股掌之间。

“这些缺陷在去中心化的交易所中完全可以得到解决。去中心交易所主要就是安全,让用户资产的控制权掌握在自己手中。”Noah Wang进一步解释,去中心化交易所与中心化交易所最大的不同在于,所有的交易都通过智能合约来实现,将资产托管、撮合交易、资产清算都放在区块链上,非常透明。而且,在去中心化交易所中交易,除了消耗一定量的GAS费,没有额外的手续费,在一定程度上减轻了交易者的负担。

“当然,目前去中心化交易所在交易体验上可能与中心化交易所还有一定差距,但是我觉得去中心化交易所是大势所趋。”Noah Wang表示。

“这次危机对于去中心化交易的发展来说,是一个契机。”Henry认为,在这次的危机中,投资者对传统金融市场的信心不足以及企业和投资者对现金的需求是导致流动性枯竭的原因。

“区块链技术是支撑去中心化交易的核心技术,是‘制造信任的机器’。区块链技术在去中心化交易上的广泛应用,有助于交易过程的公开透明,并且跨越传统金融市场的边界,支持全球范围内无边界的流动性需求。”Henry表示。